Comprendre la matrice du BCG

Publié le jeudi 7 avril 2016 . 3 min. 46

3 min. 46

La matrice du Boston Consulting Group, dite « matrice du BCG », est un puissant outil de gestion du portefeuille d’activité des entreprises. Elle a eu le mérite de proposer un raisonnement intégrant les aspects marchés et financiers des firmes. Développée au cœur des années 70’s par Bruce Henderson, elle concernait en priorité les groupes diversifiés et organisés en business units. Avec son approche en termes de cycle de vie des activités, elle conserve un intérêt pour réfléchir à l’optimisation de l’allocation des ressources.

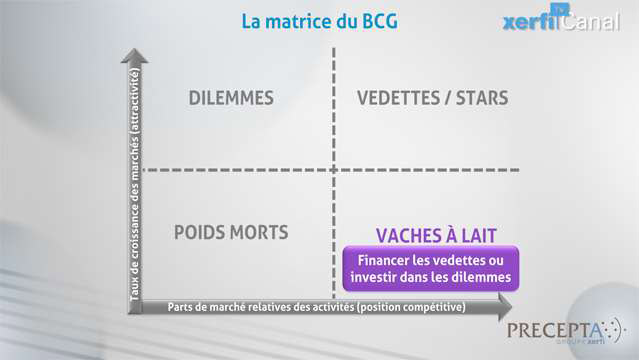

La représentation classique de la matrice du BCG est construite selon deux axes :

a) en abscisse, les parts de marché relatives des activités de l’entreprise par rapport aux leaders ; c’est en vérité un proxy de leur position compétitive,

b) en ordonnée, on construit une échelle de taux de croissance des différents marchés concernés. C’est un indicateur de leur attractivité.

Le croisement de ces deux axes permet de déterminer 4 positions stratégiques, et de visualiser la capacité d’une activité à générer ou absorber des cash-flows. Le vocabulaire imagé utilisé pour caractériser les 4 quadrants est désormais passé dans le langage courant :

- Les poids morts, tout d’abord, se caractérisent par une part de marché et une croissance faibles. Le potentiel de développement est trop faible et le retard vis-à-vis du leader trop lourd à combler. Selon cette approche, un désengagement de l’activité s’impose.

- Les activités dilemmes, quant à elles, affichent une croissance forte, mais sur des marchés où la compétitivité de l’entreprise est insuffisante. Il faut alors trancher dans le vif : soit investir massivement pour espérer combler le retard vis-à-vis du leader, soit se désengager. En d’autres termes, le jeu en vaut-il la chandelle ?

- Les activités vedettes, les « stars », sont aussi fortement consommatrices de cash, d’autant que leurs perspectives de croissance sont brillantes. Elles seront un jour très rentables, mais pour l’heure très gourmandes en trésorerie, qu’il s’agisse d’investissements ou de BFR. Mais en misant sur les stars, on prépare les vaches à lait de demain.

- Eh bien, justement, ces vaches à lait sont des activités plus matures qui permettent à l’entreprise de dégager de bons cash flow en n’exigeant que peu d’investissement. Il faut donc, selon l’expression consacrée, « traire » ces vaches à lait pour financer le développement des vedettes, ou investir massivement dans les dilemmes.

Cette représentation de l’entreprise permet d’équilibrer les domaines d’activités en fonction des flux positifs ou négatifs de trésorerie. Insistons néanmoins, à titre d’exemples, sur quelques limites du modèle.

1. Cette matrice est d’abord le reflet d’une époque où les entreprises étaient plus diversifiées, alors que de nos jours elles ont eu plutôt tendance à se replier sur leur métier central, le core business.

2. Elle esquive toute réflexion sur des synergies éventuelles entre les différentes activités. Un poids mort peu ainsi conserver un intérêt stratégique fort en raison des connexions technologiques ou commerciales qu’il entretiendrait avec d’autres activités rentables ;

3. Enfin, et surtout, la matrice du BCG est fort désarmée pour prendre en compte l’impact des effets de levier financiers aussi bien que la force des marques, FS2 les mutations des usages, des technologies et des business models qui peuvent changer totalement la donne.

Les dernières vidéos

Comprendre

Les dernières vidéos

de Julien Pillot

-des-actifs-strategiques-les-4D--6832.jpg)

LES + RÉCENTES

LES INCONTOURNABLES

-6494.jpg)